Του Mervyn King

Σταθερότητα τιμών έχουμε όταν οι άνθρωποι σταματούν να μιλούν για τον πληθωρισμό και οι αποφάσεις τους αντικατοπτρίζουν πραγματικούς οικονομικούς παράγοντες. Έχει περάσει πολύς καιρός από τότε που ο πληθωρισμός ήταν αντικείμενο συζήτησης, ωστόσο ειδικά στις Ηνωμένες Πολιτείες, έχει επανέλθει προσφάτως στη δημόσια συζήτηση.

Σε πολλές προηγμένες οικονομίες, είναι εύκολο να εντοπιστούν στοιχεία τα οποία υποδεικνύουν αύξηση των τιμών εισροών και υψηλότερες τιμές παραγωγής, οι οποίες αντικατοπτρίζουν τις ελλείψεις. Μερικές από αυτές τις αυξήσεις μπορεί να αποδειχθούν παροδικές. Ωστόσο, για πρώτη φορά από τη δεκαετία του 1980, δύο παράγοντες καθιστούν τον πληθωρισμό σοβαρό κίνδυνο: υπερβολικά μεγάλη νομισματική και δημοσιονομική τόνωση και αδύναμη πολιτική αντίσταση στη συγκεκριμένη απειλή.

Ποιο κενό παραγωγής;

Στις ΗΠΑ, ο πρώην υπουργός Οικονομικών Larry Summers ισχυρίζεται εδώ και καιρό αρκετά πειστικά ότι η δημοσιονομική τόνωση είναι υπερβολική σε μέγεθος. Πολλοί οικονομολόγοι διστάζουν να επικρίνουν τα σχέδια τόνωσης του Μπάιντεν επειδή μοιράζονται τις ανησυχίες του για τα κοινωνικά και πολιτικά προβλήματα της χώρας.

Ωστόσο, έχω διαπιστώσει λίγες άξιες λόγου αντιρρήσεις στην θέση ότι το επίπεδο της τόνωσης είναι εντελώς δυσανάλογο με το μέγεθος οποιουδήποτε εύλογου παραγωγικού κενού. Και η ίδια λογική ισχύει και σε άλλες προηγμένες οικονομίες.

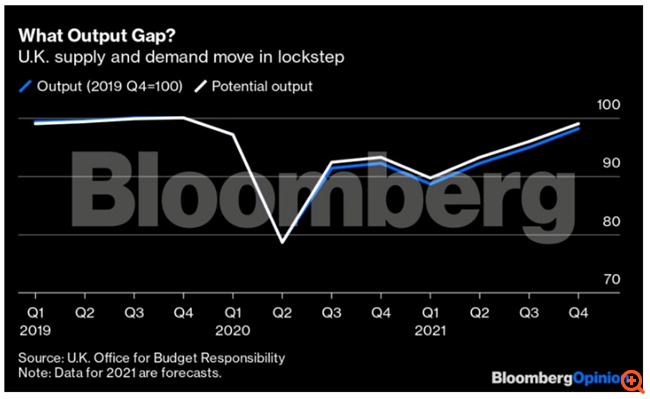

Το παρακάτω διάγραμμα δείχνει τις άνευ προηγουμένου τριμηνιαίες διακυμάνσεις της παραγωγής στο Ηνωμένο Βασίλειο από το 2019 έως το τέλος του 2021 (χρησιμοποιώντας τις προβλέψεις του Γραφείου Υπεύθυνης Τήρησης του Προϋπολογισμού – OBR). Αυτές οι διακυμάνσεις – μακράν οι μεγαλύτερες από τότε που άρχισαν να συλλέγονται αξιόπιστα στατιστικά στοιχεία – αντικατοπτρίζουν τα lockdown στα οποία υποβλήθηκε η χώρα καθώς αγωνιζόταν ενάντια στην Covid-19.

Το γράφημα δείχνει επίσης μια δεύτερη γραμμή – την εκτίμηση του OBR για τη δυνητική παραγωγή κατά την ίδια περίοδο. Εκείνο το οποίο είναι εξαιρετικά εντυπωσιακό είναι ότι οι διαφορές είναι αμελητέες – οι γραμμές κινούνται παράλληλα, αντικατοπτρίζοντας την πραγματικότητα ότι τα lockdowns επηρέασαν τόσο τη ζήτηση όσο και την προσφορά.

Αυτή είναι μια λογική άποψη την οποία συμμερίζεται η κεντρική τράπεζα του Ηνωμένου Βασιλείου (Bank of England). Η εκτίμηση της κεντρικής τράπεζας για το κενό παραγωγής είναι περίπου 1% για το α’ τρίμηνο του 2021, ενώ μειώνεται στο μηδέν για το α’ τρίμηνο του 2022. Και οι δύο διαπιστώνουν ότι το χάσμα παραγωγής στο μεγαλύτερό του εύρος δεν ήταν περισσότερο από περίπου 1% του ακαθάριστου εγχώριου προϊόντος και αναμένεται να μειώνεται με την πάροδο του χρόνου.

Ώρα για περιστολή των μέτρων τόνωσης

Αυτό καθιστά δύσκολο να υποστηρίξουμε ότι απαιτείται πλέον ουσιαστική νομισματική και δημοσιονομική ώθηση. Αν και η Covid-19 πέρασε σαν οδοστρωτήρας πάνω από τις οικονομίες μας, ο αντίκτυπός της ήταν ανάλογος στη ζήτηση όσο και στην προσφορά. Η επιχειρηματολογία υπέρ μιας ουσιαστικής και μεγάλης νομισματικής επέκτασης τον Μάρτιο του 2020 εκφράστηκε ως απάντηση στις “δυσλειτουργικές αγορές”. Ωστόσο, η νομισματική “ένεση” δεν αποσύρθηκε όταν οι χρηματοοικονομικές αγορές επανήλθαν στην κανονική λειτουργία τους.

Η τόνωση στη συνέχεια δικαιολογήθηκε από την άποψη της “στήριξης της οικονομίας”. Το κράτος όντως όφειλε να στηρίξει την οικονομία – ωστόσο η σημαντικού μεγέθους νομισματική τόνωση είναι κατάλληλο μέσο μόνον όταν η συνολική ζήτηση αποκλίνει σημαντικά από τη συνολική προσφορά.

Κατά τη διάρκεια του 2020 και για μεγάλο μέρος του 2021, οι κυβερνήσεις είχαν δίκιο να χρησιμοποιούν τη δημοσιονομική πολιτική για να αποτρέψουν ένα κύμα επιχειρηματικών καταρρεύσεων. Πολλές επιχειρήσεις οι οποίες αντιμετώπισαν ξαφνικά μια κατάρρευση της ζήτησης θα είχαν – και έχουν πράγματι – ένα βιώσιμο μέλλον όταν θα μπορούσε να ελεγχθεί η πανδημία. Το κόστος του να τις αφήναμε να βυθιστούν και μετά να τις επαναφέραμε με κάποιο τρόπο στη ζωή θα ήταν τεράστιο.

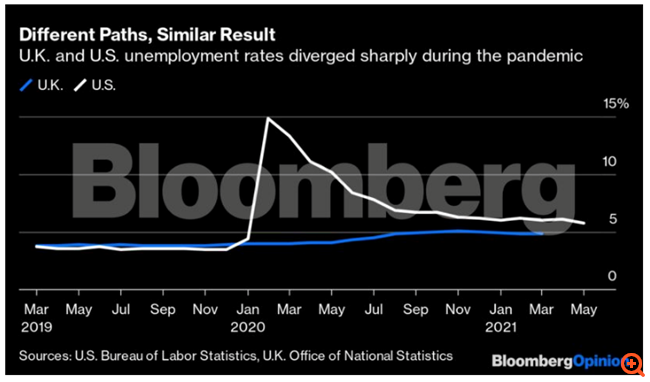

Στην Ευρώπη, οι κυβερνήσεις επινόησαν νέα προγράμματα για τη μεταφορά χρημάτων από μελλοντικούς φορολογούμενους σε επιχειρήσεις, υπό τον όρο ότι οι εταιρείες θα διατηρούσαν άθικτη την απασχόληση. Στις ΗΠΑ, η υποστήριξη έλαβε τη μορφή πιο γενναιόδωρων επιδομάτων ανεργίας και επιδοτήσεων για τους επιχειρηματικούς κλάδους οι οποίοι πλήττονταν σκληρότερα, όπως για παράδειγμα οι αεροπορικές εταιρείες.

Η διαφορά μεταξύ αυτών των δύο προσεγγίσεων φαίνεται από την άποψη της ανεργίας. Το παρακάτω διάγραμμα δείχνει ότι η ανεργία στις ΗΠΑ αυξήθηκε απότομα από 3,5% σε 15% προτού επιστρέψει ξανά στο τρέχον επίπεδο του 5,8%. Η ανεργία στο Ηνωμένο Βασίλειο αυξήθηκε από 4% σε μόνο 5,1%, πριν μειωθεί στο 4,8%.

Υπάρχουν επιχειρήματα υπέρ και κατά και των δύο προσεγγίσεων. Ωστόσο το βασικό χαρακτηριστικό και των δύο πολιτικών είναι ότι παρείχαν προσωρινή δημοσιονομική στήριξη κατά τη διάρκεια των lockdown. Και τα δύο είδη προσθηκών στις δημόσιες δαπάνες θα εξαφανιστούν – και πρέπει να εξαφανιστούν – εν ευθέτω χρόνω. Αυτό που προκαλεί ανησυχία είναι οι περαιτέρω αυξήσεις δημοσίων δαπανών οι οποίοι χρηματοδοτούνται όχι από υψηλότερους φόρους, αλλά από τη δημιουργία χρημάτων από τις κεντρικές τράπεζες.

Η πολιτικοποίηση των κεντρικών τραπεζών

Υπάρχει ακόμη ένας λόγος να ανησυχείτε. Η υποστήριξη της νομισματικής πολιτικής ως μέσου καταπολέμησης των πληθωριστικών κινδύνων μειώνεται. Τα επόμενα χρόνια, οι κυβερνήσεις πιθανότατα θα θέλουν να ξοδέψουν περισσότερα, αλλά δεν θα θέλουν ταυτόχρονα να αυξήσουν τους φόρους στους περισσότερους πολίτες. Τα υψηλότερα επιτόκια ή η συρρίκνωση των ισολογισμών των κεντρικών τραπεζών θα δυσκολεύουν τις κυβερνήσεις στο να χρηματοδοτούν τα ελλείμματά τους. Αναπόφευκτα, θα υπάρξει πολιτική πίεση στις κεντρικές τράπεζες να ανταποκριθούν καθυστερημένα και αργά σε σημάδια υψηλότερου πληθωρισμού.

Με τη σειρά τους, οι κεντρικές τράπεζες έχουν μάλλον αυτοπεριοριστεί αυτοβούλως στη “γωνιά” τους, δίνοντας την εντύπωση ότι η πολιτική τους θα είναι “χαλαρή” για μεγάλο χρονικό διάστημα. Η ομοσπονδιακή κεντρική τράπεζα των ΗΠΑ (Federal Reserve) ήταν η πιο ξεκάθαρη σχετικά με αυτό το σημείο, ωστόσο η χρήση του guidance από πλευράς πολλών κεντρικών τραπεζών έχει ληφθεί ως ένδειξη ότι οι τελευταίες δεν επιθυμούν να συσφίγξουν την πολιτική τους για αρκετά μεγάλο χρονικό διάστημα.

Καμία κεντρική τράπεζα δεν μπορεί φυσικά να γνωρίζει ποιο θα είναι το κατάλληλο επίπεδο επιτοκίων έναν χρόνο από σήμερα, πόσο μάλλον το 2024. Επομένως, ο κίνδυνος είτε μιας αργής ανταπόκρισης σε ενδείξεις υψηλότερου πληθωρισμού είτε μιας απότομης διόρθωσης στην αγορά ως απάντησης σε μια απροσδόκητη σύσφιξη της νομισματικής πολιτικής – φαινόμενα τα οποία, αμφότερα, θα έβλαπταν την αξιοπιστία των κεντρικών τραπεζών – είναι εντελώς πραγματικός.

Η ανεξαρτησία των κεντρικών τραπεζών θα δοκιμαστεί τα επόμενα χρόνια. Και η επέκταση των αρμοδιοτήτων τους της σε τομείς πολιτικής που ανήκουν από τη φύση τους σε εκλεγμένους άρχοντες – όπως η στόχευση συγκεκριμένων ποσοστών ανεργίας συγκεκριμένων ομάδων στην κοινωνία ή η χρήση εργαλείων νομισματικής πολιτικής για την καταπολέμηση της κλιματικής αλλαγής – θα επιδεινώσει το πρόβλημα. Θα είναι πιο δύσκολο για τις κεντρικές τράπεζες να απογοητεύουν τις κυβερνήσεις, ακόμη και όταν ο έλεγχος του πληθωρισμού θα το καθιστά απαραίτητο.

Τα μαθήματα ενός… κεϊνσιανού

Ένας συνδυασμός πολιτικών πιέσεων για τη χρηματοδότηση δημοσιονομικών ελλειμμάτων, υποσχέσεων για μη σύσφιξη της νομισματικής πολιτικής πολύ σύντομα και μιας αυξανόμενης συμμετοχής των κεντρικών τραπεζών στη διαχείριση ζητημάτων που στο βάθος είναι πολιτικής φύσης υποδεικνύουν έναν ολοένα και μεγαλύτερο κίνδυνο οι κεντρικές τράπεζες να ανταποκριθούν απελπιστικά αργά στον υψηλότερο πληθωρισμό.

Λίγοι θυμούνται την πληθωριστική εμπειρία της δεκαετίας του 1970. Ωστόσο το γεγονός ότι ο πληθωρισμός δεν αποτελεί πρόβλημα σήμερα δεν σημαίνει ότι δεν αποτελεί και κίνδυνο για το μέλλον.

Στα τέλη της δεκαετίας του 1960, ως φοιτητής στο Cambridge της Αγγλίας, θυμάμαι να παρακολουθώ διαλέξεις ενός ηλικιωμένου άνδρα ο οποίος προειδοποιούσε το κοινό του ότι ο έρπων πληθωρισμός ήταν ένα πρόβλημα που έπρεπε να λάβουμε σοβαρά υπ’ όψιν. Αδυνατούσε άραγε να καταλάβει ότι τα κεϊνσιανά οικονομικά μάς είχαν επιτρέψει να συνδυάσουμε την πλήρη απασχόληση με τον χαμηλό πληθωρισμό; Τον αγνοήσαμε. Ήταν το παρελθόν και ήμασταν το μέλλον.

Αυτός ο καθηγητής ήταν ο Richard Kahn, μαθητής και έμπιστος συνεργάτης του John Maynard Keynes, του ανθρώπου ο οποίος πιστώνεται την ανακάλυψη της έννοιας του πολλαπλασιαστή. Τελικά ο άνδρας αυτός αποδείχθηκε σωστός.

Δεν μπορούμε να γνωρίζουμε σήμερα εάν ο πληθωρισμός θα αυξηθεί τα επόμενα χρόνια. Όμως, η προοπτική υπερβολικών μέτρων τόνωσης και μιας εξασθενημένης ανεξαρτησίας των κεντρικών τραπεζών θα πρέπει να μας κάνει – το λιγότερο – να μην κοιμόμαστε ήσυχοι.

Πηγή: capital.gr