«Ακόμη και σε μια ήπια ύφεση, ο S&P 500 μπορεί να πέσει 30%», δήλωσε ο πρόεδρος και διευθύνων σύμβουλος της Roubini Macro Associates, όπως μεταδίδει το Bloomberg. Σε μια «ανώμαλη προσγείωση», όμως, την οποία και περιμένει, θα μπορούσε να πέσει 40%.

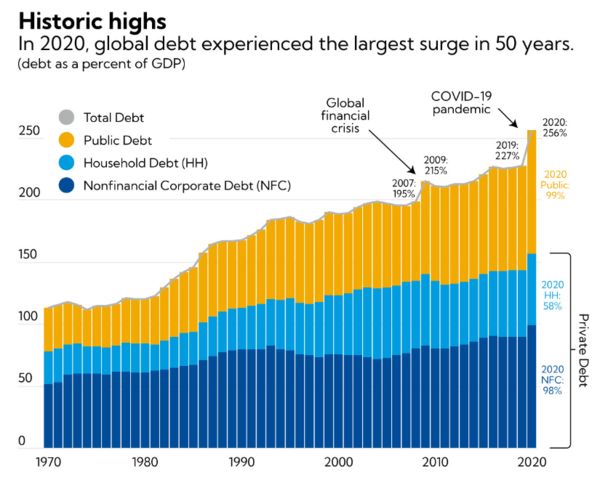

Πηγή: ΔΝΤ

Ωστόσο, ο επίμονος πληθωρισμός, ειδικά στους μισθούς και στον τομέα των υπηρεσιών, θα σημαίνει ότι η Fed «μάλλον δεν θα έχει άλλη επιλογή» από το να αυξήσει περισσότερο, είπε, με τα επιτόκια να φτάνουν στο 5%. Επιπλέον, τα αρνητικά σοκ προσφοράς που προέρχονται από την πανδημία, τη σύγκρουση Ρωσίας-Ουκρανίας και την πολιτική μηδενικής ανοχής της Κίνας στον Covid θα φέρουν υψηλότερα κόστη και χαμηλότερη οικονομική ανάπτυξη. Αυτό θα καταστήσει δύσκολο να επιτευχθεί ο τρέχων στόχος της Fed για «αναπτυξιακή ύφεση» (growth recession) — δηλαδή για μια παρατεταμένη περίοδο πενιχρής ανάπτυξης και αύξησης της ανεργίας με στόχο τον περιορισμό του πληθωρισμού.

Εφόσον ο κόσμος βρεθεί σε ύφεση, ο Ρουμπίνι δεν περιμένει διορθωτικά μέτρα δημοσιονομικής τόνωσης, καθώς οι κυβερνήσεις με υπερβολικό χρέος θα «ξεμένουν από δημοσιονομικά σκάγια». Ο υψηλός πληθωρισμός θα σήμαινε επίσης ότι «η δημοσιονομική τόνωση θα συνεπαγόταν υπερθέρμανση της συνολικής ζήτησης».

Συνεπώς, ο Ρουμπίνι βλέπει στασιμοπληθωρισμό όπως στη δεκαετία του 1970 και τεράστιο χρέος όπως στην παγκόσμια οικονομική κρίση.

«Δεν πρόκειται να είναι σύντομη και ρηχή ύφεση, θα είναι σοβαρή, μακρά και άσχημη», είπε.

Ο Ρουμπίνι αναμένει ότι η ύφεση θα διαρκέσει όλο το 2023, ανάλογα με τη σοβαρότητα των σοκ στην προσφορά και της οικονομικής δυσπραγίας. Κατά τη διάρκεια της κρίσης του 2008, τα νοικοκυριά και οι τράπεζες δέχθηκαν τα χειρότερα χτυπήματα. Αυτή τη φορά, είπε, «θα εκραγούν» οργανισμοί και σκιώδεις τράπεζες όπως τα hedge funds, τα private equity και τα credit funds.

Η συμβουλή του προς τους επενδυτές: «Πρέπει να είστε ανάλαφροι από μετοχές και να έχετε περισσότερα μετρητά». Αν και τα μετρητά διαβρώνονται από τον πληθωρισμό, η ονομαστική τους αξία παραμένει στο μηδέν, «ενώ οι μετοχές και τα άλλα assets μπορεί να μειωθούν κατά 10%, 20%, 30%». Επίσης συμβουλεύει: μακριά από ομόλογα μακράς διάρκειας.